Содержание:

развернуть или свернуть сразу все статьи можно, если во время нажатия удерживать клавишу shift

Сводку событий последнего месяца лета следовало бы назвать не "Новости", а "НОВОСТЬ". Конечно же, все, кто хоть немного знаком с площадкой, понимающе кивнёт головой: "Интеркасса".

Достаточно взглянуть, например, на статистические сводки предыдущего выпуска нашего издания, как станет ясно, какую роль играл этот БА в жизни площадки. В некоторые периоды более половины всего оборота торгов на площадке приходилось именно на этот БА, месяц за месяцем (иногда даже без серьёзной конкуренции!) он признавался как раем для спекулянтов, так и раем для инвесторов - на протяжении нескольких лет. Он не имел [рейтинга] выше, чем "А+" просто потому, что таких рейтингов вообще не существует.

И вот в один не самый прекрасный августовский день было объявлено о том, что БА прекращает публичную работу и выкупает доли у пайщиков по номиналу.

Это может показаться странным, но даже несмотря на то, что за время своей работы этот БА распределил более 100% ФУ в качестве дивидендов, нашлись и те пайщики, кто от этого решения пострадал. К сожалению, такова специфика площадки: каждый мог купить на публичных торгах долю этого БА, скажем, за несколько дней до объявления по цене намного выше номинала, а продавать придётся по номинальной стоимости. Что ж, этим людям остаётся только посочувствовать: любой БА может прекратить свою работу в любой момент, и в любом случае найдутся те, кто купил доли "только вчера" и "намного дороже".

Внимательные пайщики указали на то, что первичная реализация долей (ещё до увеличения ФУ) происходила не по номиналу, а дороже; цифры при этом назывались разные. Пусть даже первичка была по 2х; впоследствии, при условии участия в увеличении ФУ, пайщик имел бы на руках доли стоимостью 1 + 2 = 3 доли стоимостью 2 + 2 = 4 WMZ, то есть около 1.33 WMZ за долю. Однако, повторимся, за время своей работы БА распределил в качестве дивидендов около 1.22 WMZ за долю и в конце работы выкупает доли по номиналу: чистая прибыль "изначальных" инвесторов составила -1.33 (покупка) + 1.22 (дивиденды) + 1.00 (выкуп) = 0.89 WMZ на одну долю. 89% примерно за 4 года - это 22.2% годовых или 1.85% в месяц. Наверное, среди наших читателей найдётся не слишком много тех, кто назовёт эту цифру "низкой" или "неудовлетворительной". Не говоря уже о возможности на протяжении нескольких лет продать доли на торгах в 2.5 раза выше номинала и зафиксировать доход процентов в триста всего за пару лет, но это уже удел спекулянтов - совсем другой разговор.

Тем не менее, нашлось довольно много недовольных политикой администрации: громче всех звучали требования осуществлять выкуп долей по розничной стоимости, а не по номиналу. Аргументы в пользу такого мнения приводилась достаточно веские: если компания за время своей работы стала стоить, скажем, вдвое дороже, то и покупать/продавать её части (доли) следует именно по этой - рыночной - цене. Действительно, если бы мы говорили не о площадке capitaller/shareholder, а, например, о бирже NASDAQ - то так бы оно и было. Но Управляющий не раз подчёркивал, что рассматривает БА не как механизм для покупки/продажи бизнеса, а сугубо как инструмент для привлечения займа, кредитных средств. Его доводы звучат тоже убедительно: "взял 100 рублей - 100 рублей и верну" (плюс проценты - дивиденды).

К сожалению, регламент площадки проработан недостаточно для однозначной юридической интерпретации БА в целом и его долей в частности, а потому вполне допускает и подобную трактовку: в этом случае доли стали не акциями, которые создавали бы для владельца право требования соответствующей части бизнеса, а скорее чем-то вроде облигаций, которые просто фиксируют номинальное обязательство эмитента (БА).

Собственно, сущность такой субстанции, как "доля БА", в большинстве случаев ближе именно к облигации, нежели к акции. Причём некоторые Управляющие умудряются при этом продавать их с отрицательным дисконтом - в разы дороже этого самого номинального обязательства эмитента. Вы всё поняли правильно, уважаемый читатель, здесь имеется в виду именно "многономинальность" - явление, когда Управляющий продаёт доли дороже номинала. Но это тема для совсем другого разговора...

Пока же по площадке нанесён мощнейший удар, который может привести к тому, что кризис первого полугодия 2014-го года нам покажется "цветочками". Впрочем, совершенно точно не стоит хоронить то, что ещё не умерло: вполне возможно, даже это будет преодолено и площадка станет только лучше и сильнее. В ближайшие несколько месяцев сможем начинать делать выводы, ну а пока обратим внимание на другие события, которые успели произойти в августе.

1. "Русская рулетка" в PROGRESSINVEST

Пайщики этого БА разделились примерно поровну на две большие группы. Первые абсолютно уверены, что БА давно пришёл конец и Управляющий уже забыл о его существовании. Логично: он не появлялся в эфире уже два месяца, в БА и на личных WMID отсутствуют транзакции, сообщения и вопросы в социальных сетях попросту удаляются. Вторые убеждены, что в БА всё отлично, а Управляющий - просто в отпуске, или же, наоборот, слишком занятой человек для того, чтобы тратить время на "всякие форумы".

Первые продали свои доли, причём намного дешевле номинала. Вторые - их купили. Сейчас торги практически стоят: ставки сделаны, ставок больше нет.

Ну а "час икс" наступит примерно 7-го сентября, когда в этом БА придёт время распределения очередных квартальных дивидендов. Соответственно, половина участников этих "азартных игр" полагают, что Управляющий как ни в чём ни бывало появится и распределит дивиденды, а другая половина - что этого не произойдёт не только 7-го сентября, а уже и вовсе никогда.

Что ж, осталось просто дождаться, минует ли на этот раз металлический шарик зелёного отделения с надписью "zero".

2. Новые БА

Новые БА, начавшие свою работу в августе, абсолютно точно не претендуют (по крайней мере пока) на звание "нового лидера площадки", однако мы хорошо помним, что несколько предыдущих месяцев вообще обходились без единого созданного БА. Уже, как минимум, интересно и есть на что посмотреть:

* 2SYSTEM: Относительно небольшой БА, Управляющий которого специализируется на "саповодстве" и продвижении сайтов. Интересно, что Управляющий пока не предлагал своим пайщикам крупных пакетов долей, а ограничился продажей очень незначительного их количества. Что ж, осторожность - не самое худшее качество для любого Управляющего.

* 100pinov: Достаточно противоречивый БА, в качестве основной деятельности которого декларирована продажа пин-кодов на сайте. В этом БА достаточно как приятных моментов (например, номинальная первичка и высокий БЛ Управа), так и очевидных недостатков (например, неподтверждённая принадлежность сайта Управляющему, отсутствие его регистрации в MegaStock и практически нулевая посещаемость). Управу есть что доказывать!

3. Эксперименты в BADH

В один прекрасный (или не очень) день посетители официального сайта "Тёмной лошадки" обнаружили, что активы БА вдруг оказались равны нулю; точнее, крайне незначительной по сравнению с ФУ цифре, а очередные дивиденды хоть и были поставлены на голосование, но выплачены не были. Разумеется, пайщики тут же отреагировали и цена на доли упала едва ли не вдвое.

Потом Управляющий пояснил, что просто выдал кредит другому человеку - как раз на сумму всех активов БА, и, поскольку считает эти средства "изначально потерянными", отразил в отчётности именно это. По мере возврата средств активы БА должны быть восстановлены, а дивиденды - будут платиться из "страхового фонда".

Едва ли это удивило всех тех, кто знаком с этим БА дольше хотя бы пары месяцев: такие эксперименты здесь в порядке вещей, что и привлекает в БА в первую очередь тех, кто "не лыком шит" и кого "на мякине не проведёшь"!

Вот, наверное, и все важные события, на которые следует обратить внимание каждого посетителя площадки. Конечно же, список мог бы не ограничиваться тремя событиями: можно вспомнить и об изменениях в загадочном iHFz, и о ещё более загадочном БА Tarabuyeu Group, и об увеличении ФУ в очередном БА "ростовской группы" (после R-I-G и AP-Finance) - Alliance Trade, но во всех этих БА пока совсем немного пайщиков и они представляют интерес в первую очередь для специалистов, нежели для широкой аудитории.

(c) Rainer, 01.09.2014

Мнение администрации Журнала может не совпадать с мнением автора статьи

| Оцените статью: |

|

|

| Комментарии: |

Отображаются последние 5 комментариев [посмотреть все]

| 01.10.2014 19:23 |

[] |

|

209227692979 |

|

|

| |

Не стоит винить Управляющего, надо самим делать правильные выводы по перспективам и целесообразности вложений в БА расположенных на территории страны, где полный политический и экономический кризис, а ещё и стреляют, сразу надо было рейтинг понижать, а не надеяться на русское авось.

|

| 08.09.2014 19:42 |

[] |

|

315660252146 |

|

|

| |

Ага, еще и управ Интеркасса куда-то пропал. Сиди и трясись теперь выкупят ли вообще хоть по номиналу?

|

|

|

[ свернуть]

[к оглавлению]

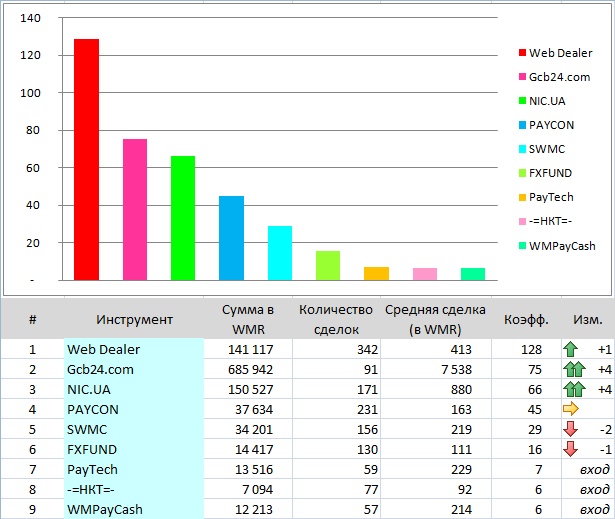

На протяжении нескольких месяцев только одного не хватало БА Web Dealer для того, чтобы занять своё первое место в нашем "Топе ликвидности" - отсутствия в нём БА INTERKASSA. Теперь, когда это условие выполнено, он занял это самое первое место - впервые, кстати, в истории.

Вообще, рубрика "Рай спекулянта" подразумевает поиски этого самого "рая". Но на этот раз, ещё до того, как был загружен соответствующий отчёт, было совершенно понятно: "спекулянтского рая" на площадке нет. Искать нечего. Снова забегая вперёд, можно отметить, что сегодняшний лидер со своим итоговым показателем ещё несколько месяцев назад имел все шансы не попасть даже в топ-5.

Но не будем торопить события - обо всём по порядку.

В августе на публичных торгах состоялось всего 1468 сделок - меньше не было никогда. Более того, предыдущий антирекорд (установленный в мае и повторённый в июле этого года) составлял 1880 сделок. Сложно было ожидать иного: ещё в прошлом выпуске мы говорили о том, что INTERKASSA - это половина всей площадки. Можно было ожидать даже более существенного падения показателя количества сделок...

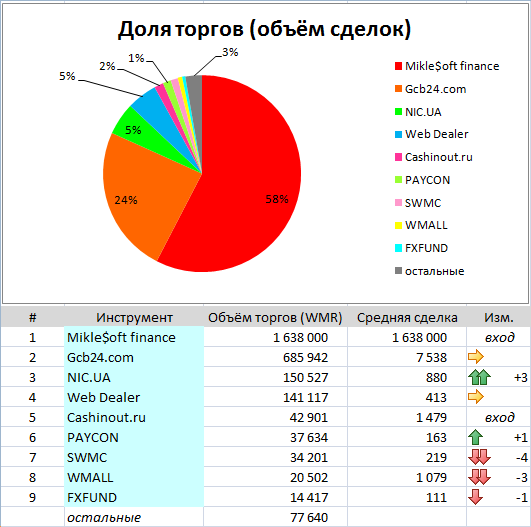

Сумма сделок оказалась относительно приличной: целых 2.8 млн. рублей. Когда-то нам и 5 млн. казались не такой уж большой цифрой, а теперь - даже 2.8 за счастье. Но здесь следует отметить, что 62% всей этой суммы пришлись всего лишь на две сделки. Самая крупная сделка месяца - это продажа 35 долей Mikle$oft Finance за сумму около 1.63 млн. рублей. На втором месте - продажа 500 долей GCB24.com за 270 тыс. рублей. В сумме это 1.9 млн. рублей. И если посчитать общий объём торгов без учёта этих двух сделок, получится менее миллиона рублей - всего 900 тысяч. Это фактически повторение антирекорда, установленного... в прошлом месяце, в июле.

Работа площадки по прежнему практически парализована, а уход "Интеркассы", разумеется, только увеличил глубину того кризиса, в котором мы оказались. Остаётся только ждать, когда появится свет в конце тоннеля, хотя бы потому, что ни одна чёрная полоса не бывает вечной.

Вернёмся к цифрам. По количеству сделок на тех или иных торгах август выглядел следующим образом:

342 сделки - это всего 10 в день. У лидера! Остальные цифры на этом фоне не хочется даже комментировать.

Тем не менее отметим, что три БА определили 50% всей активности на площадке - это Web Dealer, PAYCON и NIC.UA.

Объём сделок распределился следующим образом:

О причинах сказано выше: две крупные сделки фактически сформировали эту диаграмму. Если их не учитывать, то таблицу можно рассматривать начиная с третьей строчки: NIC.UA и Web Dealer - в лидерах с небольшим отрывом друг от друга, остальные - на огромном расстоянии.

Вообще, с определённой долей допущения можно сказать, что торги вообще существовали в августе всего в двух БА - в Web Dealer и NIC.UA, плюс PAYCON где-то неподалёку.

Это можно увидеть и на итоговой картине, отражающей логическую сумму количества сделок и их объёма:

Любопытно отметить, что в GCB24.com помимо той самой "супер-сделки" было совершено ещё 90 - это хоть и немного (даже относительно соседей по таблице), но всё же оказалось достаточно для того, чтобы БА занял второе место, ведь объём торгов оказался по нашим сегодняшним меркам колоссальным.

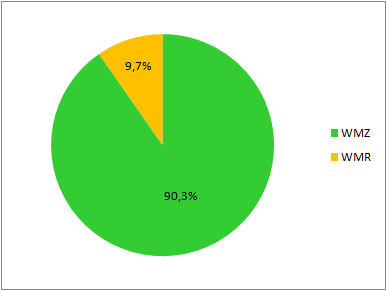

Последнее, что осталось отметить - это использование WM-валют на торгах. Любопытно, но все валюты кроме основных двух вообще исчезли с графика (раньше хоть десятая доля процента, но была!), а преимущество WMZ над WMR оказалось тотальным:

(c) Rainer, 01.09.2014

Мнение администрации Журнала может не совпадать с мнением автора статьи

(c) Rainer, 01.09.2014

Мнение администрации Журнала может не совпадать с мнением автора статьи

| Оцените статью: |

|

|

|

[ свернуть]

[к оглавлению]

Незаурядная храбрость нужна посетителям площадки для того, чтобы в нынешнее нелёгкое время отважиться на покупку долей БА; тем не менее, на площадке всегда есть БА, доли которых можно купить с большей выгодой, нежели большинства других. Попробуем определить, какие же доли сегодня могут являться желанным приобретением - хотя бы относительно всех остальных.

Напомним, что привлекательность покупки долей мы оцениваем с двух точек зрения:

Первая - это "спекулянтская", она же "трейдерская": насколько быстро и насколько дороже можно перепродать купленную долю?

Вторая - это "инвесторская": какую реальную доходность можно получить на долю и какой при этом будет надёжность самого БА?

В обоих случаях мы выставляем оценку по пятибалльной шкале, как в школе: "пятёрка" - "отлично", "четвёрка" - "хорошо", "тройка" - "удовлетворительно" и "двойка" - "неудовлетворительно".

Итак, попробуем расставить оценки самым интересным БА и аргументировать такой выбор.

* PayTech: 3 для спекулянта, 4 для инвестора, в сумме - 7

Традиционно позитивным приобретением можно считать доли этого БА. Спекулянтский интерес кроется в отсутствии серьёзных барьеров неподалёку от текущей цены, а также в некотором дефиците долей на свободном рынке; и то и другое может привести к росту стоимости долей, особенно если этому процессу помочь. Тем не менее оценка не будет отличной: мешает серьёзный заслон на 2х и несколько удивительная недостаточная ликвидность долей. Последнее может даже немного настораживать: несмотря на публичность, сделок на торгах почти нет. Дефицит сказывается? Остановимся на оценке "удовлетворительно".

Инвесторский интерес даже выше спекулянтского: отличный и серьёзный бизнес, высочайший БЛ, регулярные дивиденды, хорошая (даже на розницу!) доходность - что ещё нужно? Было бы "отлично", если бы не одно "но": этот БА в некоторой степени аффилирован с "Интеркассой", а что случилось в этом БА - мы уже рассказали. Выкуп долей ведь тоже будет номинальным! С другой стороны, это опасение можно считать слегка надуманным: нет никаких причин полагать, что подобное может случиться здесь даже в среднесрочной перспективе; по крайней мере, шанс на это выглядит точно таким же, как в любом другом БА на площадке. Поэтому - "хорошо".

* Феникс: 2 + 4 = 6

Торги в этом БА не выглядят так, словно могут существенно качнуться в ту или иную сторону: объём заявок и справа и слева вполне справляется со спросом и предложением рынка соответственно. Да и ликвидность невысока. "Копеечный" номинал вроде бы должен существенно оживлять торги и упрощать работу спекулянтов, но особенно этого не заметно - возможно, в том числе и по причине общего снижения активности на площадке.

Зато инвестору - счастье и радость. Купив доли на торгах, можно более-менее быть уверенным в том, что их удастся продать (в случае необходимости) за приемлемое время и не слишком потеряв в цене. Ну а работа Управляющего давным-давно поставила этот БА в число самых надёжных на площадке. Было бы "отлично", да вот при всех этих плюсах доходность остаётся относительно невысокой...

* Web Dealer: 2 + 4 = 6

Похоже, единственный БА на площадке, на торгах которого ещё осталась хоть какая-то существенная активность. Тем не менее, оценивать спекулянтский потенциал нужно очень осторожно: и прямо сейчас на торгах более чем достаточно долей слева, и вообще в БА есть крупные пайщики, которые могут быть не против избавиться от его долей. К тому же, цена на доли в последние месяцы пусть и не слишком сильно, но планомерно снижается. Сложно рассчитывать на то, что этот процесс вдруг изменится на противоположный.

И снова "зато инвестору" - ещё один "инвесторский" БА. Хорошая ликвидность, регулярные дивиденды, подробная отчётность, авторитет и репутация Управляющего, которые он успел заслужить, хорошая доходность, которая со временем всё больше становится не "хорошей", а "отличной", полное отсутствие каких-либо опасений о судьбе БА. Стоило бы поставить даже "отлично", но... Не сегодня. Ситуация на площадке заставляет избегать оценки "отлично" даже в самых идеальных ситуациях.

* Eno's Fund: 2 + 4 = 6

Цена на доли этого БА уже продемонстрировала, что расти умеет; почему бы ей не повторить этот поступок, особенно если очередные дивиденды окажутся неплохими, а отчётность - с позитивной динамикой? Всё сильно портит недостаточная ликвидность: почти полная тишина на торгах вряд ли позволит спекулянту работать быстро и эффективно.

Инвесторам в этом БА должно быть тепло и уютно: уже полтора года уверенной работы, отчёты, дивиденды, грамотный Управляющий - над БА ни облачка. Даже доходность, даже которая на розницу, по-прежнему остаётся на вполне приемлемом уровне.

* PAYCON: 3 + 3 = 6

Этот инструмент традиционно обладает высокой волатильностью: цена может вполне спокойно пребывать на любой отметке в достаточно широком диапазоне - от 1.80 до 2.60 WMR за долю, что и демонстрировала в течении этого года. А что нужно спекулянту? Как раз именно это и нужно: покупать подешевле, а продавать - подороже. Оценка была бы выше, но [Аналитика] показывает достаточно уверенный нисходящий тренд в долгосрочной перспективе. Если спекулянт не планирует торговать "в коридоре" (т.е. на самом верху и слева и справа одновременно), то определённый ресурс для своей уверенности нужно иметь.

Наверное, один из самых лучших БА с точки зрения инвестиций - всё просто блестяще, вообще не к чему придраться: отличный сервис, отличная администрация, БЛ, перспективы, прогресс - всё супер. Но доходность... 0.88% в месяц - это цифра, которую не всегда можно компенсировать даже самой выдающейся надёжностью...

Вот, наверное, и все БА, которые можно выделить в сегодняшней заметке. Остальные обладают пусть и немного, но худшими оценками.

Следует обязательно напомнить, что этот материал никак нельзя принимать как руководство к действию. Несмотря на то, что все оценки подробно аргументированы, они остаются всего лишь личными мнениями людей, которые могут быть предвзяты и даже просто ошибаться. Обязательно анализируйте всю доступную информацию о том или ином БА и только после этого принимайте взвешенное и самостоятельное решение о покупке его долей. Ответственность за это решение будет исключительно на Ваших плечах.

(c) Rainer, 01.09.2014

Мнение администрации Журнала может не совпадать с мнением автора статьи

| Оцените статью: |

|

|

|

[ свернуть]

[к оглавлению]

А ведь на протяжении двух последних месяцев, когда "Интеркасса" сенсационно оказалась на первом месте "Справки", мы упорно твердили слова Винни-Пуха: "Это ж-ж-ж неспроста!" Раз за разом обращали внимание на то, что слишком высокая доходность - это скорее плохо, чем хорошо даже сама по себе, а уж когда она стала таковой внезапно - это не просто звоночек, это звоночище...

Обратил ли кто-нибудь из наших читателей на это внимание? Сделал ли свои выводы? Принял ли решение, которое впоследствии оказалось правильным? Будем надеяться. Ну а остальным нашим читателям пожелаем заглядывать в "Справку" и вдумчиво анализировать цифры: наверное, теперь уже все без исключения убедились, насколько это может быть полезным делом.

Ну а для новичков - тех, кто попал на сайт нашего издания первый раз, напомним, что в "Справке о доходах" мы считаем реальную (на розницу) доходность всех ведущих БА площадки. Под "реальной" в данном случае понимается именно та доходность, которую принесёт одна доля БА в том случае, если купить её прямо сегодня на торгах и именно по той цене, которая там на данный момент имеется. Разумеется, мы предполагаем, что в БА не случится никаких "форс-мажоров", а дивидендная политика останется приблизительно той же, какой была на протяжении последних месяцев.

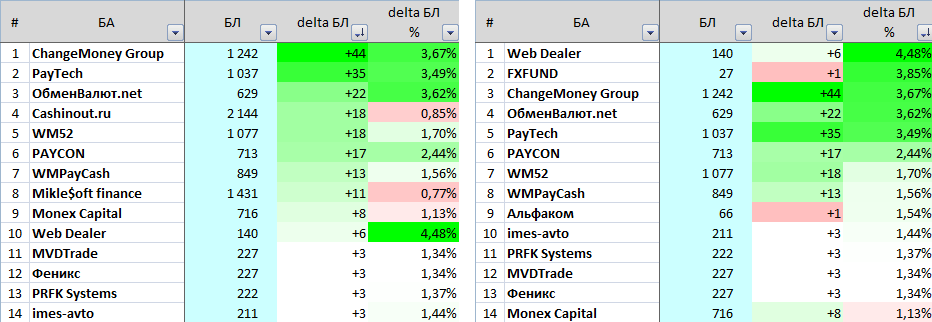

Но начнём мы нашу заметку не с доходности, а, по традиции, с БЛ. Глядя на этот показатель, определяемый самой Системой WebMoney Transfer, можно с относительной уверенностью говорить о том, в каком состоянии находится бизнес той или иной компании: если показатель высок - это говорит о больших оборотах, огромном количестве клиентов и транзакций; если же он низок - это означает, что, скорее всего, всего этого нет. Ещё интереснее динамика: если показатель растёт, значит с определённой долей вероятности бизнес развивается, увеличиваются обороты, растёт число клиентов; верно и обратное утверждение.

Посмотрим, чьи уровни БЛ в августе выросли больше других: приведём как абсолютный показатель прироста (в пунктах), так и относительный (в процентах относительно июльского значения):

Комментарии, наверное, излишни: цифры говорят сами за себя.

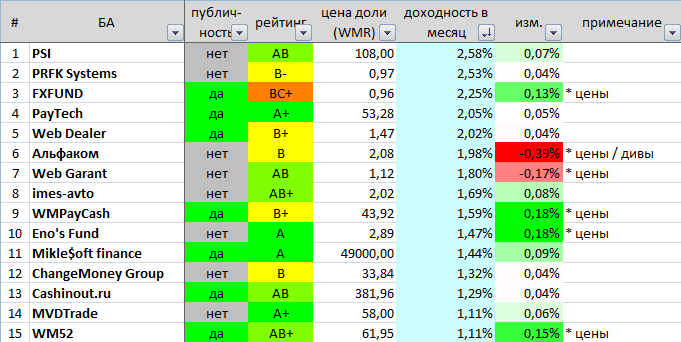

Теперь перейдём непосредственно к доходности. Топ-15 самых доходных БА в августе выглядел следующим образом:

Ещё один пример того, когда лидерство БА в списке вряд ли приносит радость его пайщикам: дивиденды в PSI неуклонно снижаются уже на протяжении нескольких месяцев, цена же при этом снижается ещё быстрее. И конца этому процессу пока не видно...

PRFK Systems, в отличие от лидера, держит дивиденды на стабильном уровне, но кредитные обнуления Управляющего, которые уже можно назвать "регулярными", совершенно точно не вселяют умиротворение и спокойствие в сердца пайщиков, соответственно, и цена на доли этого БА стабильно ниже любого адекватного уровня.

FXFUND, расположенный на третьем месте, можно назвать первым БА, показатель которого можно назвать хоть немного нормальным. Но лишь "немного", поскольку и его доли выглядят явно недооцененными, к тому же, цена в августе опустилась ещё ниже - подняв доходность на 0.13%.

Удивительный феномен произошёл в Альфаком: согласитесь, нечасто можно наблюдать, как цены на доли и дивиденды движутся в разном направлении. Дивиденды в этом БА существенно снизились: сезонность, конец лета - худшее время для бизнеса компании. Но цена на это отреагировала совершенно неожиданным образом: выросла, и не просто выросла, а почти взлетела. Это хороший повод задуматься, ведь торги ошибаются очень редко...

В Web Garant цены на доли просто вернулись к предыдущим уровням, окончательно преодолев июльское снижение, которое по большому счёту можно считать эпизодическим. Соответственно и доходность вернулась к более привычным для этого БА уровням.

Доли WM52 и WMPayCash просто слегка подешевели и увидеть в этом какой-то существенный сигнал, наверное, сложно. Разве что в WMPayCash (входящем в группу "Интеркасса") пайщики, видимо, вдруг поняли, что в случае закрытия и этого БА, выкуп долей тоже будет номинальным...

В Eno's Fund, предположительно, произошла коррекция цены, которая была загнана слишком высоко - рано или поздно это должно было произойти. А теперь ещё и дивиденды оказались чуть ниже привычных уровней - вероятно, это только подтолкнёт возможное дальнейшее снижение.

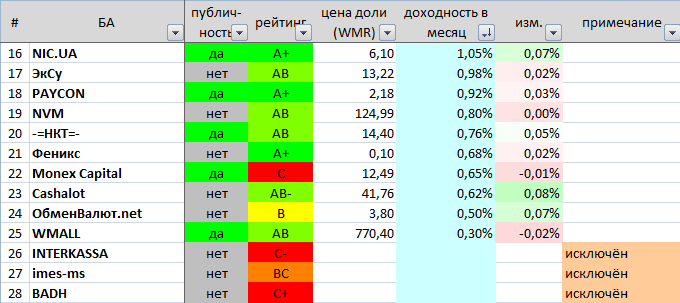

Нижняя часть таблицы:

Всё те же, всё там же. Никаких изменений, на которых стоило бы остановиться.

Отметим лишь сразу три исключения. Все три произошли по формальной причине: снижение [Рейтинга] БА ниже допустимого (B-) при условии отсутствия публичности.

Ну а теперь объединим три самых важных показателя:

* уровень БЛ (приведённый в самой первой таблице);

* реальную доходность (подсчитанную выше);

* надёжность (в днях стабильных выплат дивидендов без существенных перебоев).

Топ-15 выглядит следующим образом:

Вот если бы MONEX Capital имел "не красный" рейтинг, а PSI - доходность хоть немного пониже, можно было бы назвать эту таблицу списком лучших БА площадки. Странно получается, правда? Выходит, для того, чтобы оценивать БА позитивнее, он должен выплачивать меньше дивидендов? Никакого парадокса: если он будет выплачивать меньше дивидендов, то цена на доли неизбежно и сильно снизится. В этом случае доходность вырастет ещё сильнее, станет ещё более "неприличной", а мы начнём беспокоиться ещё сильнее. С другой стороны, если дела в том же PSI наладятся, доходы/дивиденды вырастут, то и цена вырастет: кто ж откажется недорого купить доли надёжного БА с хорошей доходностью? В этом случае цена очень быстро вернётся к адекватным значениям, и, как следствие, отправит туда и доходность.

Будем надеяться, что так и получится.

(c) Rainer, 01.09.2014

Мнение администрации Журнала может не совпадать с мнением автора статьи

| Оцените статью: |

|

|

|

[ свернуть]

[к оглавлению]

|