Выпуск №2 (50) от 01.02.2014

Последним материалом нашего сегодняшнего выпуска станет "Справка о доходах".

Для наших новых читателей, а также для тех, кто уже успел подзабыть, напомним что это такое и какие принципы используются в вычислениях. В "Справке" мы определяем реальную дивидендную доходность ведущих БА площадки. Многие Управляющие зачастую используют самые разные способы определения доходности своего БА (разумеется, такие, чтобы "в свою пользу"!), говоря при этом о доходности на номинальную стоимость доли, либо в пересчёте на цену их первичной реализации, либо даже используют ещё более умозрительные и гипотетические цифры; мы же даём точный (с точностью до второго знака после запятой) математический ответ на вопрос: какой является реальная доходность той или иной доли, если она будет куплена прямо по той самой цене, которая сейчас имеется на торгах. Реальная цена одной доли и реальная её доходность исходя именно из этой цены - ничего более.

В "Справку" мы включаем только самые лучшие БА площадки. В число таковых входят БА, имеющие высокий [Рейтинг] (как минимум "B-") или являющиеся публичными, а также регулярно выплачивающие дивиденды держателям долей на протяжении длительного периода (не менее полугода). Для каждого из этих БА вычисляется реальная доходность, вычисляемая исходя из нынешней стоимости доли этого БА и дивидендов, которые были выплачены в течении значимого периода - не менее нескольких месяцев или полугода для публичных БА.

Ну а полученными результатами мы делимся с Вами, уважаемые читатели. Прежде, чем Вы обратите на них своё внимание, необходимо сделать ещё одну очень важную ремарку, связанную с курсовыми разницами. Дело в том, что курс рубля к доллару (а стало быть и WMZ к WMR) в последнее время мягко говоря не отличается стабильностью, и с момента публикации предыдущей "Справки" успел измениться едва ли не на 3 рубля за один доллар. Разумеется, всё это не могло не сказаться на результатах вычислений, поскольку и цены на торгах, и выплачиваемые дивиденды мы приводим к "единому знаменателю", коим является рубль (WMR). Всё это не оказало (да и не могло оказать) какого-то критического влияния на показатели тех или иных БА, равно как и на их положение в таблице, но некоторые, пусть и относительно небольшие, изменения доходности оказались связаны именно с этим фактором. Это нужно принимать во внимание - некоторые незначительные колебания в таблице оказались следствием вовсе не изменений цен на доли или размера дивидендов.

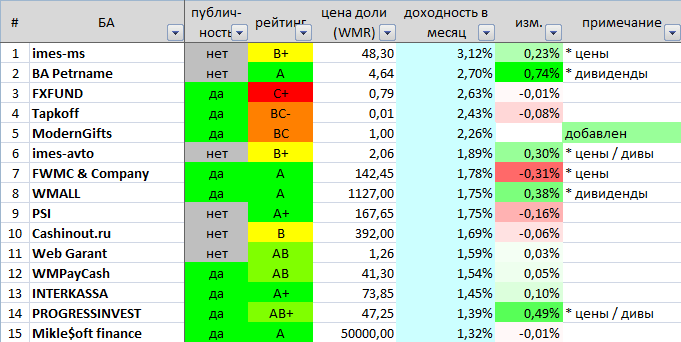

Взглянем на топ-15 БА, обладающих самым высоким показателем реальной доходности:

imes-ms и раньше-то частенько оказывался на вершине, а уж теперь, после многочисленных сливов долей и существенного снижения цены на них - и подавно! С отрывом почти в полпроцента от второго места - лидерская позиция, и это скорее плохо, чем хорошо. Слишком высокая доходность всегда однозначно говорит о том, что доли БА сильно недооценены (стоят гораздо ниже, чем следовало бы, исходя из доходности), но даже по такой цене их никто не покупает и цена не растёт. Это, в свою очередь, говорит как минимум об очень нестабильных торгах и наличии в БА "странных" пайщиков (которые могут продавать доли намного дешевле их реальной цены!), а как максимум - о наличии в БА очень серьёзных проблем. Вот и в этом случае, несмотря на первое место по доходности, Ваш автор никому бы не посоветовал покупать его доли, по крайней мере до тех пор, пока будущие пайщики не начнут понимать, что и почему происходит на торгах и когда всё это закончится.

А вот в BA Petrname особых поводов для беспокойства мы не находим. В последнее время дивиденды в этом БА радуют пайщиков и постоянно растут, за ними растёт и цена на доли - всё закономерно. Конкретно в этот момент, сегодня, дивиденды немного "перевесили", цены на доли за ними "не успели", в т.ч. по причине наличия пайщиков, предпочитающих фиксировать доход - в результате заслуженное второе место.

Отметим очередное возвращение в топ БА ModernGifts - никак ему не закрепиться в нашей таблице окончательно. Дело всё в том, что по ряду причин БА пока не обладает высоким рейтингом, и попадать в список он может только тогда, когда является публичным, а публичным он бывает нечасто и недолго. БА входит в пятёрку тех, кто показывает доходность выше 2% в месяц и, собственно, собою эту пятёрку и замыкает.

imes-avto, второй БА группы imes (наряду с лидером), "болеет" теми же самыми болезнями: крайне нестабильные торги, огромные сливы вправо, "странные" пайщики, продающие доли явно дешевле, чем могли их купить... Потому и доходность остаётся достаточно высокой, пусть и недостаточной для первого места: в этом БА торги пока ещё держатся и не отправляются окончательно "в тартарары". Хочется пожелать этим БА в первую очередь стабильности: со всем остальным там полный порядок, но вот стабильности очень не хватает...

Причина падения показателя FWMC&Company проста: резко выросли цены на доли. Впрочем, было бы неправильно сказать "выросли", гораздо точнее будет определение "нормализовались". Для уровня дивидендов в этом БА и остальных его показателей цена на доли ниже 4 долларов за штуку является, если Вы простите Вашему автору просторечное выражение, настоящей "халявой". Вот цена со временем и "адекватизировалась", стала такой, какой и должна была стать. В результате - очень приличное седьмое место с не менее приличным показателем - 1,78% в месяц.

Много шороху в последнее время наделали дивиденды в WMALL, но, несмотря на это, сухой язык цифр говорит о том, что доходность не просто выросла, а выросла существенно. Судите сами: раньше в отчётный период попадали дивиденды, выплаченные и июне 2013-го года, но они были выплачены аж за девять месяцев; теперь же в отчётный период попали "свежие" дивиденды - около 55 рублей на долю, но они ведь уже лишь за квартал! Таким образом, существенная прибавка к доходности и отличное восьмое место.

А вот падение цен в PROGRESSINVEST (а значит - рост доходности) выглядит несколько странным. Вроде и в БА всё отлично, и дивиденды платятся хорошие, но цены всё падают и падают. Спишем это на действия пайщиков, которые после формирования ФУ предпочли продать свою долю и зафиксировать прибыль, и предположим, что в будущем она окажется вполне в состоянии как минимум стабилизироваться, как максимум - начать расти.

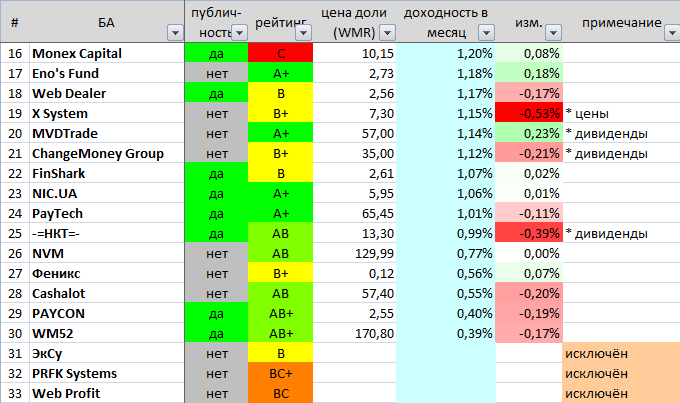

Нижняя часть нашей таблицы:

Цены в X System буквально взлетели в космос, отправив доходность в противоположном направлении. Вообще, этот БА всё больше приобретает характеристики некоего полузакрытого клуба, где розничные цены практически вообще ничего не значат, пайщики покупали свои пакеты по совсем другим, а продавать их либо не имеют права по договорённостям, либо просто не хотят. Это предположение подтверждает и ориентированность этого БА на работу в первую очередь со срочными опционами, нежели с открытыми торгами. Поэтому, наверное, удивляться такому показателю не стоит.

Ещё совсем недавно доходность MVDTrade была если не нулевой, то очень близкой к таковой. А тут - посмотрите! - уже 1,14% в месяц. Логично: цены на торгах более-менее стабилизировались (пусть и очень высоко), зато дивиденды месяц за месяцем, копейка за копейкой, но растут. А следом, капля за каплей, растёт и доходность. Сейчас её уже даже язык не повернётся назвать "маленькой": она, конечно, не высокая, но уж точно не разочаровывающая - уже в топ-20.

А вот доходность ChangeMoney Group не только не растёт, а даже наоборот - падает, поскольку из отчётного периода исключаются хорошие дивиденды, которые были выплачены уже очень давно, зато входят в него "свежие", которые, в отличие от предшественников, особенно никого не радуют... Опять же, показатель в 1,12% в месяц для надёжного и мощного бизнеса сложно назвать недопустимым, но и радоваться тут особенно нечему.

Точно такая же картина наблюдается в -=НКТ=-: отличные дивиденды, выплаченные в далёком апреле прошлого года, уже успели подзабыться и выпасть из отчётного периода, а оставшиеся в нём более современные выплаты очень сложно назвать "большими". По крайней мере, относительно имеющихся цен на торгах. Вероятно, если дивиденды и дальше останутся на том же уровне, цена на доли будет вынуждена снижаться.

И об исключениях. "Справку" покинули:

* ЭкСу: причина тривиальна - проходящее в БА увеличение ФУ. Нет никаких сомнений, что после завершения процедуры и выплаты первых дивидендов, БА вернётся в список, поскольку обладает неплохим рейтингом.

* PRFK Systems: рейтинг БА несколько снизился, что в отсутствии публичности не позволило ему сохранить своё присутствие в "Справке". Будем ждать возвращения - и рейтинга, и в таблицу.

* Web Profit: та же причина, что и у предшественника, рейтинг "BC" не позволяет оставаться в таблице при отсутствии публичности.

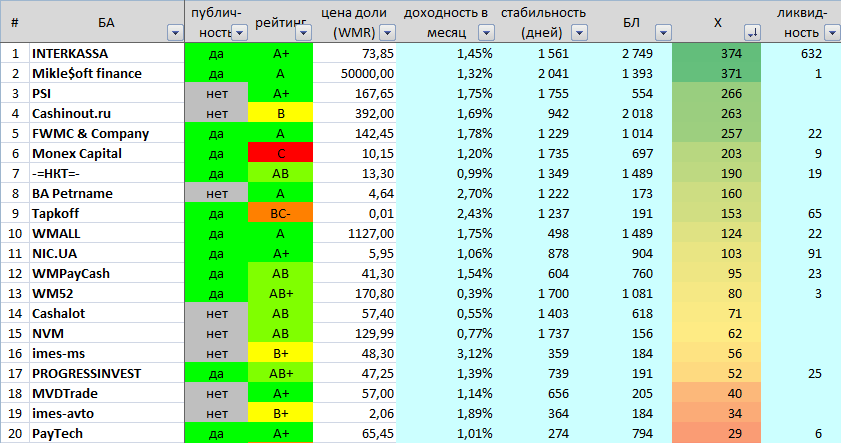

В заключении мы как всегда объединим все имеющиеся параметры:

* реальную доходность;

* надёжность БА (в виде количества дней стабильных выплат дивидендов);

* БЛ (Управляющего или самого БА - что выше).

Результат перед Вами - приводим топ-20 лучших БА. Обратите внимание: справа добавлен и показатель ликвидности, однако в подсчёте итогового результата он не учитывается и носит исключительно справочный характер.

Вот так выглядит список лучших БА площадки по состоянию на конец января.

(c) Rainer, 01.02.2014

Мнение администрации Журнала может не совпадать с мнением автора статьи

| Оцените статью: |

|

|

|

[ свернуть]

[наверх]

|